POS机收单业务演变发展及银联、第三方支付公司的诞生

一、怎么理解收单

首先先提个问题是什么收单?收单的定义是什么?或者说为什么有收单?

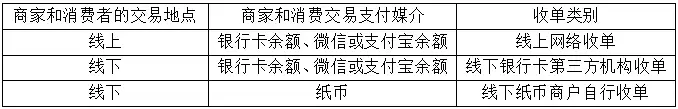

笔者认为:卖方(商家)如何把每一单交易买家(消费者)需要支付的钱收到自己的钱包或账户的过程,称之为收单,在纸币面对面交易过程中,收单由商家自己完成,但在电子支付交易过程中,收单业务可理解为收单机构(及收单外包服务机构)为商户和消费者之间的交易提供资金结算服务,其中,收单外包服务机构一开始不存在。

收单机构:包括从事收单业务的银行业金融机构,获得银行卡收单业务许可、为实体特约商户提供支付工具受理并完成资金结算服务的支付机构,以及获得网络支付业务许可、为网络特约商户提供支付工具受理并完成资金结算服务的支付机构。

收单外包服务机构是指经市场监督管理机构或国家有权机关批准成立,接受收单机构委托,承办收单非核心业务并提供相应服务的企业等合法设立的机构。收单非核心业务主要包括特约商户推荐、受理标识张贴、特约商户维护(含特约商户培训、特约商户调单、特约商户回访等)受理终端布放和维护(含受理终端布放、受理终端维护、受理终端巡检、耗材配送等)聚合支付技术服务等业务。【此处先不详细介绍收单外包服务机构、收单非核心业务】

线下纸币(交易)商户自行收单属于最原始的交易模式,不再赘述。

本篇重点介绍线下银行卡收单业务。

下篇再来通过支付宝的诞生及发展介绍线上网络收单。

二、银行卡收单业务介绍

1、发卡机构(可理解为发卡银行):向持卡人发行各种银行卡,并通过提供各类相关的银行卡服务收取一定费用,是银行卡市场的发起者和组织者,是银行卡市场的卖方。

2、收单机构(可理解银行和第三方支付公司):负责(可理解为提供商品或服务的所有卖家)的开拓与管理、授权请求、账单结算等活动,其利益主要来源于特约商户的分成、服务费。

4、银行卡组织(可理解为银联):关键职能在于建立、维护和扩大跨行信息交换网络,通过建立公共信息网络和统一的操作平台,向成员机构提供信息交换、清算和结算、统一授权、品牌营销、协助成员机构进行风险控制及反欺诈等服务。

(二)商户要付费才能完成第三方提供的收单业务服务

服务一般都是要收费的,以前商户自己收纸币,自己完成收单,没有第三方参与,现在商户通过与消费者之间的银行卡交易完成收单,背后提供银行卡交易资金流结算、清算服务的相关机构是要收费的。目前主要向商户收取收单服务费,消费者不用支付服务费。比如一件商品1000元,消费者用银行卡支付了1000元,收单机构将这1000元转款至商户银行卡账户前,需要扣下一定比例(一般为0.6%)的服务费(即6元),商户余额实际到账只有994元。这个过程就类似早期汇款存在汇款手续费一样,消费者汇款给商户1000元,存在汇款手续费0.6%,且该手续费由商家承担。

为什么商户愿意付费?因为随着社会的发展,电子支付和银行卡越来越普及,消费者越来越喜欢用银行卡刷卡消费,那么商家为了方便消费者支付、自己收钱,就得有收钱的工具(如POS机,后面演变为聚合支付码牌、刷脸机具等)来支持消费者刷卡支付。

那么此时的银行为了让消费者和商户都用自己家的银行卡来支付结算,就建设了自己的POS收单系统和POS机,方便消费者支付和商家收款,这样银行卡背后的资金可以始终在自家银行体系内流转。要知道银行存款是立行之本,没有存款就贷款,没有贷款就没有利润和其他业务,资金不外流出自家银行体系,对银行而言可谓乎性命攸关,主流银行的客户经理头上的开卡拉客户和拉存款指标还是非常重的。

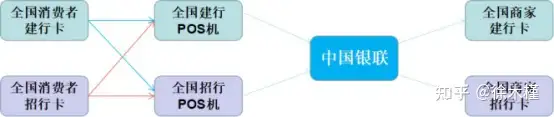

(一)各个银行大量推广自家POS机具

各家银行拼命给消费者发卡、给商户推广铺设POS机,抢消费者和商户用自己的银行卡来结算。但此时建行卡只能刷建行POS机,招行卡只能刷招行POS机;招行卡想刷建行POS机是不行的,对于建行而言,凭什么建行自建的POS机和收单系统要为招行客户服务呢?!那么此时的商家不知道消费者到底是建行卡、还是招行卡、工行卡、浦发卡、农行卡等,只能把每一家的POS机都办理好,柜面和抽屉里面放着多家POS机【后面还会出现类似场景】,等待消费者掏出哪家银行卡就用哪家POS机刷,毕竟顾客(消费者)是上帝。

此时收单业务中的发卡行和收单机构都是同一家银行,商户需要支付的收单手续费完全由该银行享有。

具体结果如下图-1所示,各家银行POS机之间是完全竞争状态,商家用哪家银行POS机就是哪家银行的商户/客户。

注:此时银行的客户经理人数有限,就会与第三方服务供应商(收单外包服务机构)合作,类似给商户上门安装、维修POS机以及指导商户操作使用POS机等工作由第三方服务供应商提供。

(二)城市银行卡信息交换中心诞生

对于商家而言,全国有几千家银行,柜面放不了那么多家银行的POS机,且每次对账、算总账也不方便,消费者也得等商家找到对应的POS来刷卡,这种现状亟需改变。

既然银行大部分都是国有的,银行几乎都是兄弟姐妹,能否有相关组织来内部协调下,共同服务好商户和消费者,结果先出来个城市银行卡信息交换中心(1993年成立,全国一共有18个)。该中心是以城市或某一个区域为单位,成立的一家联盟机构,这个中心把这个区域内的银行POS系统都串起来,各家POS机跟这个银行卡服务中心对接就可以了。这样,消费者所有的银行卡都可以在某一家银行POS机上刷了,商户理论上只要办理某一家银行的POS机就能满足收钱需求了。且有了银行卡信息交换中心后,消费者在本市或本省就能实现银行卡的同城跨行交易了。

具体结果如下图-2所示:

此时收单业务中的发卡行和收单机构可以非同一家银行,比如A市建行卡消费者持有的卡是A市建行作为发卡行,但该消费者刷了A市招行POS机,此时的收单机构是招行。

注:此处没有解释上图背后具体的资金流和信息流的流向。

但此时还没有完全解决全国POS机业务的互联互通,只是解决了某一城市或区域的POS机业务互联互通,此时由中国人民银行牵头、各商业银行等机构入股,银联在上海浦东于2002年应需而生。之前的18家城市银行卡信息交换中心改头换面为各地银联分公司,中国银联成为银行卡跨行跨地交易清算中心。

具体结果如下图-3所示:

此时消费者可以用任一家银行的银行卡去任何地方的任何一家银行的POS机进行刷卡消费,商户柜面上只需要一家银行的POS机就可以收钱。

可简化理解为下图-4:

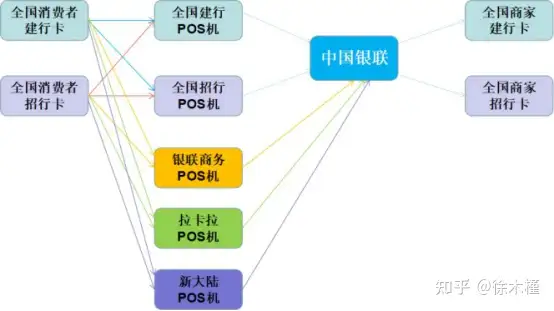

四、第三方支付机构的诞生

具体如下图-5。如前所述,商户用哪家机构的POS机就是哪家机构来给商户提供收单业务服务,就能向商户收取费用,因此各家银行POS机和银联商务POS机之间也是处于竞争状态。

早期的角色(图-1)只有发卡行和收单行,且发卡行和收单行是同一家银行,商户需要支付的收单手续费由该银行独享。但在图-5中,此时有三方提供服务:为消费者和商户提供银行卡的发卡行、提供POS机收单服务的收单机构(银行和银联商务)、提供资金清算的中国银联。由于这三者为消费者和商户的交易支付提供了基础设施的服务,没有银行卡(及其背后的账户)作为支付载体,消费者就无法进行支付,商户也不需要收单机构来提供收单业务服务,也不会有银联提供资金清算。因此,商户通过收单机构收取消费者银行卡支付的钱而享有的服务需要支付的费用由发卡行、收单机构、中国银联按照一定比例(7:2:1)来享有。无论消费者是哪家银行卡、收单机构是哪家银行或三方支付公司,都要经过银联,虽然银联手续费占总手续费只有10%左右,但交易量巨大,收入也很大。

此时收单机构也可以是发卡行。【这里的发卡行到底消费者的发卡行,还是商户的发卡行呢?如果消费者的发卡行是招行,商户的发卡行是建行,收单机构是工行,这时候发卡行该享有的70%手续费应该由招行享有】

银联商务收单,是由银联商务与客户签订协议,为客户提供资金清算。由银联商务布放POS机具,收单主体是银联商务。

发卡行收单,是由发卡行与客户签订协议,为客户提供资金清算。由发卡行布放POS机具的,收单主体是发卡行。

随着社会的进一步发展,不仅银行借记卡的发行量在快速增长,银行贷记卡(即信用卡)的发行数量也在猛增,市场上这么多的人(商家和消费者)都越来越习惯用借记卡和信用卡来支付交易,消费者去买大件商品、商家去进货,都不愿意带大量现金,直接刷卡更为便捷安全,此时社会对可以支持刷卡的POS机的需求量大增。

哪里有需求,哪有就有供给。因为市场上存在一群需要用信用卡套现的消费者,那么就有小部分商家专门申请一台或多台POS机支持这部分消费者用信用卡来套现。当然了,POS机的诞生初衷是支持日常生活中商家营业收钱的工具,但此时被拿来支持套现,使用用途不符合POS机用途规定以及监管要求。此时收单机构可以通过监测商户的收单信息流和资金流来识别异常交易,比如使用银联商务POS机的商户,明明是一家火锅店,银联商务这一收单机构发现这家火锅店一个月总有那么20多天、每天都有几十笔单笔上万的交易,那这家火锅店可能在正常经营开火锅店外,还发展了主营业务外的其他营业收入,比如给部分消费者提供信用卡套现收入,比如随着时间的发展,火锅店的经营越来越不行,突然发现提供套现业务还挺挣钱的,干脆就不开火锅店,直接把套现业务扶正,专门提供套现服务。【此处不展开叙述套现想象】

社会不断发展,随着借记卡和信用卡的发卡量继续增加,使用银行卡的消费者和商户交易的人越来越多,商户对POS机及收单业务需求不断增加;同时由于提供收单业务服务的收单机构(如银联商务)有收入,而且这个收入是根据商户交易流水的一定比例(一般为0.6%的20%)来收取,只要收单机构铺设足够多的POS机给商户使用并由自己提供收单服务,这些商户累计的交易流水足够大,收入就相对较高,且只要商户不倒闭持续使用POS机收钱,收单机构的收入具备可持续性且可观。于是,又诞生了一大批机构(如拉卡拉、新大陆、盛付通、汇付天下、富友等第三方支付机构)做与银联商务一样的工作。于是出现了下图-6:

此时,商家的柜面又摆满了银联商务、拉卡拉、新大陆等收单机构的POS机【这种现象后面还会出现一个类似现象,到了聚合支付阶段,商家柜面又会摆满各种码牌,待后续介绍;正如马克·吐温所言:历史不会简单的重复,但总是压着相同的韵脚。】,此时的商家其实只要摆放一家收单机构的POS机就能满足收单业务需求,无论消费者用哪家银行卡进行刷卡支付。那么为什么要摆放那么多家的POS机呢?主要因为收单机构们为了拓展商户优先使用自家POS机收单,给商户提供优惠费率以及POS机硬件费用优惠,原来商户使用A收单机构要支付0.6%的手续费率,这时B机构跳出来给商户提供一款手续费率0.58%的POS机,C机构又跳出来给商户提供一款手续费率为0.54%的POS机,甚至有的收单机构把自己的收入(0.6%*20%)全部贴出来烧钱拓展商户,给商户提供0.48%手续费率的POS机;更有甚者,不仅手续费率优惠力度大,且POS机具的硬件也能免费送,不用商户另行付费购买。商户是做生意的,精打细算,哪家手续费率便宜用哪家,100万的年流水,0.48%与0.6%的差别1200元。

这些非银行的收单机构大部分是民企,相比银行收单机构,生存压力大、服务商户的效率更高,因此,在收单领域,我们在日常生活中常见的POS机为银行的相对较少。

随着收单机构之间的竞争发展,2010年,央行出台了《非金融机构支付服务管理办法》,可理解为第三方支付管理办法,即做支付需要许可牌照。央行于次年2011年开始发放第一批支付牌照给了银联商务、支付宝、(腾讯)财付通、拉卡拉等机构,自此,第三方支付机构正式被监管正名合法存在。央行后续又发了200多张支付牌照,这些持牌第三方支付机构受央行监管。

欢迎三方支付机构、聚合支付服务商以及各类支付服务商、代理商交流业务合作。

商务广告咨询请添加微信:1292496908

版权声明:内容均来源于互联网 如有侵权联系boss@zypos.cn删除

相关阅读

- 快钱刷pos机是刷自己的卡么 快钱pos机首刷200怎么到50-快钱刷pos机使用方法

- 十堰随行付智能pos机代理-十堰申请随行付POS机公司怎么免费办理POS机?

- 数字人民币无电领取安全吗?杨振宁的长寿秘诀:运动、饮水都靠边站,这5点值得我们学习-正规pos机服务商

- 原创女网友实名举报张颖颖,非法套现汪小菲的信用卡,视频细节被曝光

- 爆料!多行信用卡乱扣各种费用,速查你的账单看看有没有这些费

- 深圳pos机(常见的五大POS机终端生产厂商介绍)

- 银行刷卡无限额吗?提升额度有哪些技巧?5年前,浙江校花被丈夫喂到330斤,睡塌2张床,如今下场令人唏嘘-正规pos机服务商

- 攀枝花哪个银行可以办信用卡贷款-攀枝花地区免费办理杉德POS机公司:办理POS机注意事项哪些?

- 无网无电也能领取!数字人民币新功能上线,安全吗?蛇蝎夫人劳荣枝案终于迎来大结局,妥善预备后事,网友:终于放心-正规pos机服务商

- 银联卡基本覆盖所有抢手旅游目的地 境外买卖金额增长约六成大嘴、平胸、驴脸,这些非要演“绝世美女”的演员,一个比一个尬-正规pos机服务商